Tìm Hiểu Cách Đọc Và Sử Dụng Chỉ Báo MACD Khi Giao Dịch

Các chỉ báo là công cụ vô cùng quan trọng, giúp đưa ra những quyết định giao dịch đúng đắn. Nhà giao dịch nên tìm hiểu cách sử dụng các chỉ báo để hạn chế rủi ro và nâng cao khả năng thu được lợi nhuận. Một trong số những chỉ báo hiệu quả và phổ biến nhất là MACD. Hãy cùng xem chỉ báo này là gì và được sử dụng như thế nào.

Chỉ báo MACD là gì?

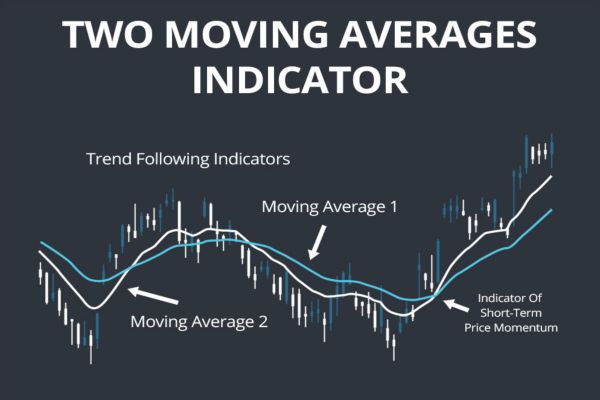

MACD là từ viết tắt của Moving Average Convergence Divergence – Trung bình động hội tụ phân kỳ. Chỉ báo MACD do nhà phân tích kỹ thuật Gerald Appel tạo ra vào cuối thập niên 1970. Đây là một chỉ báo kỹ thuật thuộc nhóm dao động, giúp xác định các trung bình di động có khả năng báo hiệu xu hướng giá tăng hay giảm.

Chỉ báo MACD gồm 3 thành phần chính:

- Đường MACD: giúp xác định xu hướng thị trường (tăng hay giảm). Đường MACD được tính bằng cách lấy trung bình động hàm mũ (EMA) ngắn hạn (12 chu kỳ) trừ đi EMA dài hạn (26 chu kỳ).

- Đường tín hiệu: chính là EMA (thường là 9 chu kỳ) của đường MACD.

- Biểu đồ tần suất: thể hiện chênh lệch giữa đường MACD và đường tín hiệu. Độ lớn của biểu đồ này có thể cho thấy sức mạnh của xu hướng.

Vị trí tương đối của đường MACD và đường tín hiệu cùng với hướng di động của hai đường này chính là căn cứ để nhà giao dịch xác định tín hiệu vào lệnh. Sau khi đã hiểu MACD là gì, hãy cùng tìm hiểu cách đọc chỉ báo MACD để ra quyết định giao dịch.

Cách đọc MACD để ra quyết định giao dịch

Tìm hiểu MACD chuyên sâu sẽ tốn một chút thời gian, nhưng với hầu hết nhà giao dịch, việc đọc và hiểu cơ bản về MACD cũng đủ giúp họ có những quyết định giao dịch chính xác hơn.

Trên biểu đồ, chỉ báo MACD sẽ xuất hiện cùng một đường mốc (hay đường số 0). Tương quan giữa ba đường (đường MACD, đường tín hiệu và đường số 0) cùng vị trí tương đối của chúng sẽ đưa ra các tín hiệu mua và bán có ích cho nhà giao dịch.

- Khi đường MACD giao với đường số 0 và có hướng đi từ dưới lên (đi về phía giá trị dương), đây có thể là một tín hiệu mua.

- Khi đường MACD giao với đường số 0 và có hướng đi từ trên xuống (đi về phía giá trị âm), đây có thể là một tín hiệu bán.

- Khi đường MACD giao với đường tín hiệu và có hướng đi từ dưới lên, đây có thể là một tín hiệu mua.

- Khi đường MACD giao với đường tín hiệu và có hướng đi từ dưới lên, đây có thể là một tín hiệu bán.

Việc dựa vào điểm giao nhau để xác định tín hiệu mua hay bán chỉ là một cách sử dụng chỉ báo MACD. Một trong những phương pháp khác để khai thác chỉ số MACD là sử dụng MACD phân kỳ.

MACD phân kỳ

MACD phân kỳ xuất hiện khi hai đường MACD và đường tín hiệu di chuyển ra xa nhau, nghĩa là khi các mức cao và thấp của đường MACD cách xa mức cao và thấp của giá. Hai đường này cách càng xa, biểu đồ tần suất của chỉ báo MACD càng lớn.

Sự phân kỳ của MACD có thể giúp nhà giao dịch ra quyết định mua hay bán để mang về nhiều lợi nhuận nhất. Mức độ phân kỳ của chỉ báo MACD có thể theo chiều hướng tăng hoặc giảm. Phân kỳ giảm xảy ra khi chỉ báo MACD cho thấy giá có thể sẽ giảm, nhưng thực chất giá lại duy trì được xu hướng tăng. Phân kỳ tăng xảy ra khi chỉ báo MACD cho thấy giá có thể đã chạm đáy và sẽ tăng lên, nhưng thực chất, giá lại tiếp tục giảm.

Kết luận

Chỉ báo MACD là một chỉ báo có nhiều ứng dụng và rất đa năng, có khả năng mang lại những tín hiệu có ích cho nhà giao dịch. Chỉ báo kỹ thuật này sẽ càng phát huy tác dụng khi được kết hợp cùng những công cụ khác.

Tuy nhiên, cũng giống như các chỉ báo hay công cụ khác, chỉ báo MACD chỉ có thể phát huy tác dụng khi nhà đầu tư hiểu được đường MACD là gì, cách tính MACD ra sao, ý nghĩa là từng trường hợp là như thế nào, v.v. Nếu muốn tìm hiểu thêm về cách đọc và sử dụng chỉ báo MACD, bạn có thể thử sử dụng các nền tảng giao dịch có cung cấp chỉ báo này, ví dụ như nền tảng giao dịch ngoại hối, năng lượng, tiền kỹ thuật số, cổ phiếu, chỉ số và kim loại Exness.